Imbal hasil pada obligasi 3 bulan BX:TMUBMUSD03M dan BX:TMUBMUSD06M telah menunjukkan imbal hasil di atas 5% sejak bulan Maret ketika keruntuhan bank di Silicon Valley memicu kekhawatiran akan ketidakstabilan yang lebih luas di sektor perbankan AS akibat kenaikan suku bunga federal yang cepat. .

Enam bulan kemudian, The Fed, pada pertemuan terakhirnya tahun ini, memilih untuk mempertahankan suku bunga tidak berubah pada 5,25% hingga 5,5%, yang merupakan level tertinggi dalam 22 tahun, namun Powell juga akhirnya mengindikasikan bahwa cukup sudah, dan bahwa kebijakan dan fokusnya adalah pada penurunan suku bunga tahun depan.

Yang penting, pimpinan bank sentral juga mengatakan dia tidak ingin membuat kesalahan dengan menjaga biaya pinjaman terlalu tinggi dalam jangka waktu yang lama. Komentar Powell membantu mengangkat Dow Jones Industrial Average (DJIA) di atas 37.000 untuk pertama kalinya pada hari Rabu, sementara indeks blue-chip pada hari Jumat mencatat rekor penutupan ketiga berturut-turut.

“Masyarakat sangat terkejut dengan komentar Powell,” kata Robert Tip, kepala strategi investasi di PGIM Fixed Income. Daripada mengurangi antusiasme terhadap penurunan suku bunga di pasar, Powell membuka kemungkinan penurunan suku bunga pada pertengahan tahun, katanya.

Presiden Fed New York John Williams pada hari Jumat mencoba meredam spekulasi mengenai penurunan suku bunga, namun seperti pendapat Tebb, Williams juga menekankan “dot chart” baru bank sentral yang mencerminkan jalan menuju penurunan suku bunga.

“Pada akhirnya, Anda akan mendapatkan suku bunga dana federal yang lebih rendah,” kata Tipp dalam sebuah wawancara. Bahayanya adalah pemotongan ini terjadi secara tiba-tiba, dan dapat menghilangkan 5% imbal hasil surat utang negara, dana pasar uang, dan investasi “seperti uang” lainnya dalam sekejap mata.

Kecepatan pemotongan suku bunga The Fed yang cepat

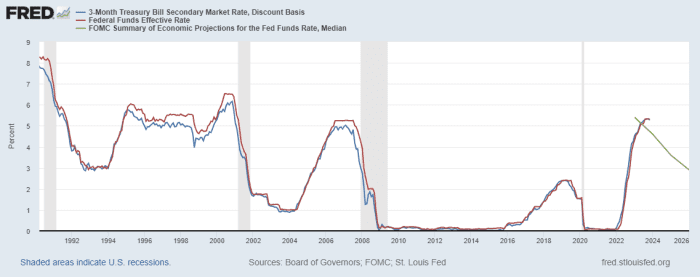

Ketika The Fed telah menurunkan suku bunga selama 30 tahun terakhir, hal tersebut dilakukan dengan cepat, dan seringkali dengan cepat.

Siklus pemotongan suku bunga The Fed sejak tahun 1990an menunjukkan penurunan tajam yang juga terlihat pada suku bunga obligasi Treasury 3 bulan, seperti yang ditunjukkan di bawah ini. Angka tersebut turun menjadi sekitar 1% dari 6,5% setelah jatuhnya saham dot-com pada awal tahun 2000. Angka tersebut juga turun menjadi hampir nol dari 5% selama krisis keuangan global pada tahun 2008, kemudian mencapai titik terendah selama krisis virus corona pada tahun 2020.

Suku bunga obligasi Treasury 3 bulan turun secara tiba-tiba pada siklus penurunan suku bunga Fed sebelumnya

Data unik

“Saya kira kita tidak akan kembali ke dunia dengan suku bunga nol,” kata Tim Horan, kepala investasi pendapatan tetap di Shelton Trust. “Kita masih akan berada di dunia di mana suku bunga riil penting.”

Bert Horan juga mengatakan pasar bereaksi terhadap sinyal pivot Powell dengan “merayakan,” menunjuk pada saham-saham yang kembali ke rekor tertingginya dan benchmark imbal hasil Treasury 10-tahun BX:TMUBMUSD10Y turun dari puncak 5% di bulan Oktober menjadi 3,927%. Jumat, pengembalian terendah dalam sekitar lima bulan.

“Pertanyaannya sekarang dalam benak saya adalah bagaimana The Fed mengatur poros untuk menurunkan suku bunga jika kondisi keuangan terus melemah,” kata Horan.

“Ketika kebijakan tersebut dimulai, mereka akan melanjutkan penurunan suku bunga,” kata Horan, mantan pegawai The Fed. Oleh karena itu, ia memperkirakan The Fed akan tetap sangat berhati-hati sebelum mengambil tindakan pada pemotongan pertama siklus ini.

“Apa yang kami lihat adalah reposisi dari hal itu,” katanya.

Berputar pada sumbu

Data terbaru mengenai dana pasar uang menunjukkan adanya pergeseran, meskipun bersifat sementara, dari aset “seperti uang tunai”.

Aliran dana pasar uang, yang terus menarik tingkat aset tertinggi tahun ini setelah bank Silicon Valley bangkrut, turun minggu lalu sekitar $11,6 miliar menjadi hampir $5,9 triliun pada 13 Desember, menurut Investment Company Institute. .

Investor juga menarik sekitar $2,6 miliar dari dana pemerintah berkapitalisasi pendek dan menengah serta dana yang diperdagangkan di bursa Treasury minggu lalu, menurut data terbaru LSEG Lipper.

Tipp dari PGIM Fixed Income memperkirakan akan ada satu tahun lagi “ping-pong” dalam imbal hasil jangka panjang, serupa dengan volatilitas pada tahun 2023, dengan imbal hasil obligasi 10 tahun kemungkinan besar bergantung pada data ekonomi, dan apa artinya bagi Reserve Bank Sentral AS sedang berupaya mencapai tahap akhir untuk menurunkan inflasi ke target tahunannya sebesar 2%.

“Pendorong utama obligasi adalah imbal hasil,” kata Tipp. “Jika Anda memperpanjang jangka waktu obligasi, Anda memiliki jaminan pendapatan yang jauh lebih besar dibandingkan orang yang tetap menggunakan uang tunai.”

Data ekonomi akan tetap menjadi kekuatan pendorong dalam memberi sinyal apakah penurunan suku bunga pertama The Fed dalam siklus ini akan terjadi cepat atau lambat, kata Molly McGowan, ahli strategi suku bunga AS di TD Securities.

Dengan latar belakang ini, dia memperkirakan pembacaan indeks harga Pengeluaran Konsumsi Pribadi (Personal Consumption Expenditures, atau PCE) pada Jumat depan untuk bulan November akan menjadi fokus pasar, terutama karena Wall Street kemungkinan akan memiliki lebih sedikit karyawan pada minggu terakhir sebelum liburan Natal.

Pengeluaran konsumsi pribadi, yang merupakan ukuran inflasi pilihan The Fed, turun ke tingkat tahunan 3% di bulan Oktober dari 3,4% di bulan sebelumnya, namun masih di atas target tahunan The Fed sebesar 2%.

“Pandangan kami adalah The Fed akan mempertahankan suku bunga pada level ini pada paruh pertama tahun 2024, sebelum mulai menurunkan suku bunga pada paruh kedua dan tahun 2025,” kata Sid Vaidya, kepala strategi investasi kekayaan AS di TD Wealth.

Data perumahan AS yang dijadwalkan pada hari Senin, Selasa, dan Rabu minggu depan juga akan menjadi fokus perhatian investor, terutama dengan suku bunga hipotek tetap 30 tahun yang turun di bawah 7% untuk pertama kalinya sejak Agustus.

Indeks saham utama AS membukukan kenaikan selama tujuh minggu berturut-turut. Dow Jones naik 2,9% selama seminggu, sedangkan S&P 500 SPX naik 2,5%, berakhir 1,6% dari rekor penutupannya pada 3 Januari 2022, menurut Dow Jones Market Data.

Indeks Komposit Nasdaq (COMP) naik 2,9% selama seminggu, dan indeks saham kecil Russell 2000 berkinerja lebih baik, naik 5,6% selama seminggu.

sedang membaca: Russell 2000 sedang menuju bulan terbaiknya dibandingkan S&P 500 dalam hampir 3 tahun

Tahun depan: VIX mengatakan saham berada “dalam pasar bullish yang andal” menjelang tahun 2024. Berikut cara membacanya.

“Geek tv yang sangat menawan. Penjelajah. Penggemar makanan. Penggemar budaya pop yang ramah hipster. Guru zombie seumur hidup.”

/cdn.vox-cdn.com/uploads/chorus_asset/file/24931352/236792_iPhone_15_Pro_and_15_Pro_Max_product_photos_AJohnson_0008.jpg)

More Stories

Kanada mengenakan tarif 100% pada impor mobil listrik Tiongkok

JPMorgan memperkirakan The Fed akan menurunkan suku bunga acuannya sebesar 100 basis poin tahun ini

Foot Locker meninggalkan New York dan pindah ke St. Petersburg, Florida untuk mengurangi biaya tinggi: “efisiensi”