(Bloomberg) – Pertama, inflasi. Kemudian datanglah keuntungan teknologi yang rapuh. Sekarang, Rusia. Perlahan, lalu tiba-tiba, kekuatan yang mengancam untuk menghapus ekses yang mendefinisikan era pascapandemi berkumpul di pasar.

Dalam sebulan, perasaan tentang aset berisiko — hampir menggembirakan — telah berubah secara dramatis. Saham spekulatif yang telah naik lurus selama bertahun-tahun telah jatuh ke tanah, karena prospek suku bunga yang lebih tinggi. Invasi Rusia ke Ukraina menimbulkan kekhawatiran akan krisis energi global dan meningkatkan momok stagflasi. Semuanya menambahkan hingga periode dua tahun yang melihat aset keuangan dari semua jenis melonjak ketika respons pandemi Fed membanjiri sistem dengan uang.

Hasilnya: semangat judi mereda, Nasdaq memasuki pasar beruang, dan triliunan dolar terhapus dari saham global.

Dalam perjalanan ke atas, penjaga lama Wall Street telah berulang kali memperingatkan bahwa orang akan menyesali harga yang mereka bayar untuk semuanya, mulai dari SPAC hingga stok meme dan mata uang kripto. Dengan saham AS sekarang turun dalam lima dari delapan minggu terakhir, mereka merasa dibenarkan, karena pengetatan moneter dan perang membahayakan episode spekulatif paling dramatis sejak gelembung dotcom. Ke mana pun Anda melihat, pasar terlihat lemah.

“Perusahaan zombie, perusahaan yang tidak mengambil untung, perusahaan yang telah dihadiahi tanpa alasan yang jelas – merekalah yang paling menderita, dan tidak peduli seberapa menderitanya mereka, mereka tidak akan pernah kembali ke SoFi, ” kata Liz Young, kepala strategi investasi SoFi. “Kita tidak dapat memompa likuiditas ke dalam sistem selamanya, dan kita seharusnya tidak melakukannya.”

Tidak ada yang mengatakan pasar yang lebih luas akan hancur. Pembeli mundur, didorong oleh pengkondisian selama bertahun-tahun, telah mulai menguat dalam dua sesi terakhir, setelah indeks Nasdaq 100 hampir ditutup di pasar bearish. Namun, butuh berminggu-minggu kerusakan pada tolok ukur utama sebelum kali ini, keberangkatan dari tahun lalu ketika penurunan satu hari selalu cukup untuk meyakinkan para pembeli.

Bagi mereka yang telah naik bahkan saham yang relatif aman, ada perasaan bahwa jaring pengaman telah ditarik. Naiknya harga komoditas akan memperburuk inflasi, membuat bank sentral terikat, bersumpah untuk menaikkan suku bunga, dan dengan tidak adanya suasana bailout yang boros di masa lalu. Ekonomi AS mungkin tumbuh, tetapi investor sejauh ini telah mendorong harga banyak saham melampaui pendapatan yang diharapkan, bahkan penurunan 20% akan gagal membuat mereka menjadi kesepakatan yang jelas.

Seberapa ekstrim harga? Baru-baru ini, pada bulan November, indeks Nasdaq 100 diperdagangkan hampir enam kali lipat dari penjualan gabungan komponennya, dua kali lipat valuasinya 18 bulan lalu dan setinggi setiap saat dalam dua dekade. Dengan laba tahunan 22 kali lipat, perusahaan-perusahaan S&P 500 dianggap mahal pada awal 2020, sebelum krisis Covid-19 melanda. Dalam setahun, rasionya melonjak menjadi 32, hampir dua kali lipat dari tingkat historis.

Di luar indikator utama, gambar itu sering kali merupakan gambar full-blown. Dari perusahaan kecil yang dilacak di Russell 2000, 47 naik 10 kali lipat atau lebih dari dasar pandemi hingga akhir tahun lalu. Pada Februari 2021, 93% anggota indeks diperdagangkan di atas rata-rata pergerakan 200 hari mereka – rekor tertinggi.

“Anda telah memiliki posisi yang ramai dan Anda dapat melihatnya di berbagai pasar,” kata Samir Samana, analis pasar global senior di Wells Fargo Investment Institute. Anda bisa melihatnya di saham, dengan saham teknologi dan saham spekulatif lainnya. Anda dapat melihatnya dalam mata uang kripto, Anda bahkan dapat melihatnya di saham berkapitalisasi kecil. Kami memiliki pasar bull yang bergulir dalam aset berisiko pada kuartal keempat ketika kami menyadari omicron tidak akan menjadi masalah sebanyak yang kami kira.”

Bahkan setelah reli menjelang akhir minggu, S&P 500 masih 8,6% di bawah tertinggi sepanjang masa di Januari. Saham teknologi bernilai tinggi – kesayangan pasar saham pandemi – turun lebih dari 14% dari puncaknya.

Sementara evaluasi ulang berlangsung cepat, area spekulatif tidak jauh dari bahaya – setidaknya dari perspektif penilaian. Nasdaq 100, yang rebound setelah invasi Rusia, membukukan keuntungan 32 kali, turun dari sekitar 40 di beberapa poin tahun lalu, tapi masih di atas rata-rata historisnya.

Valuasi besar-besaran di era pandemi mungkin tampak dibenarkan dengan latar belakang suku bunga yang sangat rendah dan stimulus miliaran dolar dari Federal Reserve setiap bulan. Dengan bank sentral bersiap untuk menaikkan suku bunga dan mengakhiri program pembelian obligasi besar-besaran pada bulan Maret, aset-aset berisiko berada di bawah tekanan untuk memulai tahun ini. Sekarang, ketika Rusia mengirim pasukan ke Ukraina dan Amerika Serikat menjatuhkan sanksi, volatilitas meningkat.

“Dengan jumlah stimulus dan likuiditas dalam sistem, valuasi dan ekspektasi menjadi tidak masuk akal,” kata Dan Suzuki, wakil presiden investasi di Richard Bernstein Advisors. “Sekarang likuiditas mulai menyusut dan pertumbuhan mulai melambat, tren ini telah berbalik.”

Secara terpisah, setiap ancaman yang dihadapi investor mungkin dapat dinavigasi. The Fed mengetatkan, tetapi dari level yang sangat rendah yang tidak mungkin menghambat pertumbuhan. Rusia menghadapi sanksi, tetapi di luar perannya sebagai pemasok minyak, Rusia hanya merupakan bagian kecil dari ekonomi global. Dan valuasinya masih tinggi, tetapi tidak lebih buruk dari tahun lalu ketika saham melonjak. Namun, bersama-sama mereka menabur rasa lelah di antara para pedagang, meredam sentimen karena investor berjuang untuk menemukan alasan untuk optimis.

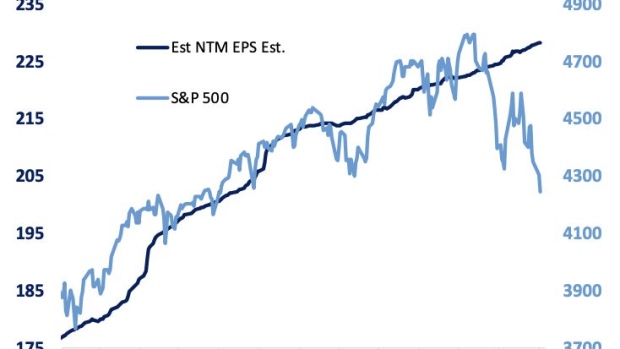

Yang pasti, alasan optimisme tetap ada di perusahaan Amerika, karena perkiraan pendapatan analis untuk S&P 500 masih harus bergerak dari lintasan ke atas yang kuat. Itu terjadi setelah musim pelaporan di mana 77% anggota indeks mengalahkan ekspektasi, menurut data yang dikumpulkan oleh Bloomberg.

“Sejak 1990 (ketika data kami tentang perkiraan pendapatan ke depan dimulai), setidaknya koreksi 35 hari belum sebesar ini tanpa revisi ke bawah dalam pendapatan,” tulis ahli strategi Bespoke Investment Group dalam sebuah laporan. “Ini menunjukkan bahwa optimisme analis bukanlah indikator penjualan pelawan sama sekali, tetapi berita yang relatif baik untuk saham.”

Namun, Suzuki RBA melihat potensi rasa sakit di masa depan bagi anak-anak poster kebangkitan pandemi: teknologi dan saham pertumbuhan. Taruhan menumpuk terhadap mereka: Bunga short sebagai persentase saham yang beredar di dana yang diperdagangkan di bursa Ark Innovation (tiker saham ARKK) telah mencapai rekor tertinggi 12,7%, menurut data dari IHS Markit Ltd.

Peringkat tinggi termasuk dua harapan yang tidak realistis. Pertama, mereka berasumsi bahwa pertumbuhan dalam beberapa tahun terakhir berkelanjutan untuk masa mendatang. Dan kedua, bahwa semua perusahaan baru yang inovatif ini dapat menjadi pemenang,” kata Suzuki. “Kami pikir masih ada gelembung di beberapa bagian pasar saham, dan masih banyak udara di gelembung itu.”

© Bloomberg LP 2022

“Geek tv yang sangat menawan. Penjelajah. Penggemar makanan. Penggemar budaya pop yang ramah hipster. Guru zombie seumur hidup.”

More Stories

Kanada mengenakan tarif 100% pada impor mobil listrik Tiongkok

JPMorgan memperkirakan The Fed akan menurunkan suku bunga acuannya sebesar 100 basis poin tahun ini

Foot Locker meninggalkan New York dan pindah ke St. Petersburg, Florida untuk mengurangi biaya tinggi: “efisiensi”